不動産名義変更手続センターでは、相続や贈与時の土地・家・マンションなどの不動産名義変更手続きについて、お客さまを完全サポートいたします!

【全国対応】【年間2000件を超える相談実績】【相談無料】書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系

司法書士法人

不動産名義変更手続センター

主な業務地域: 東京都・埼玉県・千葉県・神奈川県を中心に全国対応

0120-670-678

受付時間 | 9:00〜18:00 (土日祝を除く) |

|---|

ご相談は無料で承ります!

相続した不動産(土地・家・マンション)を売却するには相続登記が必要!手続きと注意点

《この記事の監修者》

司法書士法人不動産名義変更手続センター

代表/司法書士 板垣 隼 (→プロフィール詳細はこちら)

最終更新日:2025年11月4日

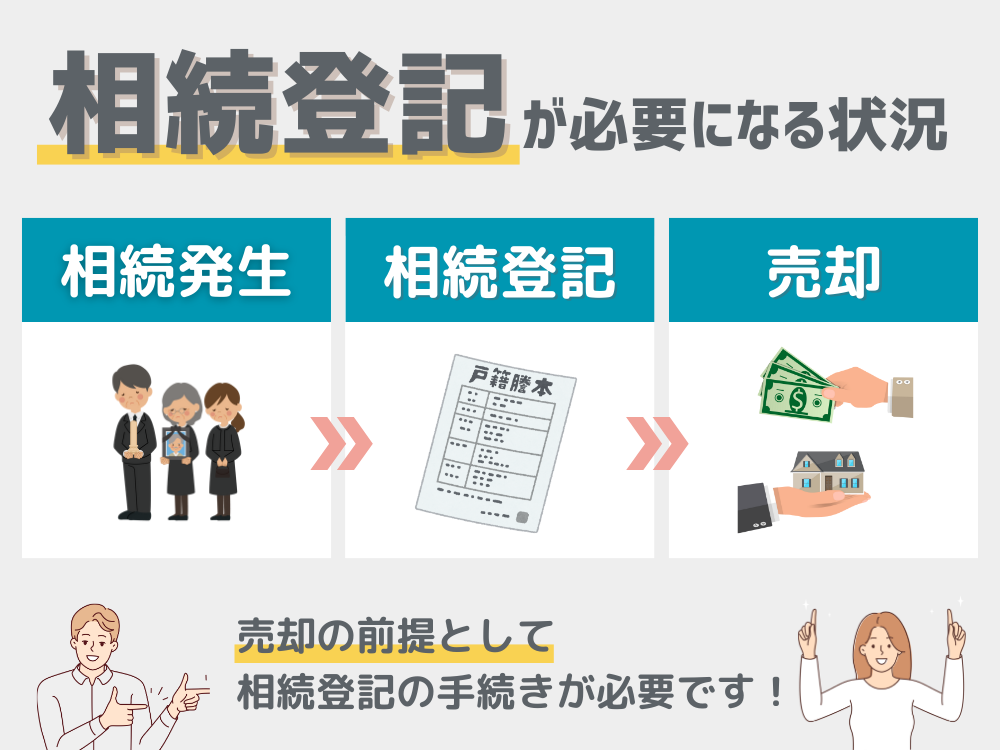

相続した不動産は相続登記なしで売却できる?

売却前に相続登記が必要な理由(法律上のポイント)

亡くなった親族名義の不動産を売却したい。

相続が発生し、亡くなった親族の所有していた不動産があった場合、同居していなければ通常は所有していても管理が難しく、固定資産税などの税金もかかるため売却処分を考える方は多いです。

ただし、亡くなったご親族の名義のまま売却はできません。

売却するためには、前提として亡くなった親族名義から相続人名義に変える相続登記手続きが必要です。

売却したら購入者の名義に変更することになるのだから、わざわざ相続人への名義変更しなくてもいいのでは?と思われるかもしれませんが、相続登記の手続きを省略することは法律上できません。一旦、相続人の名義とした後に相続人が売却し、その後に購入者の名義に変えるという権利変動の過程を登記する必要があります(中間省略登記はできない)。

相続登記の手続きについては以下リンクをご参照ください。

【相続登記】相続における不動産名義変更手続きをわかりやすく解説!

相続登記の前に売買契約を行うことは可能?

名義人が亡くなった後に、遺産分割協議等で所有者であることが確定している場合は、登記簿の名義は変わっていないですが、法的には所有者なので売買契約をすることは可能です。

実際は、対抗要件等の問題もゼロではないので、買主側にリスクがあります。買主側が不安な場合は、先に相続登記してもらうことや、相続登記することを売買契約の特約として盛り込むこともあります。

買主としては早く契約したいとの要望がある場合は、登記申請中で審査中であれば、登記申請の受領証を求めるなどリスクを軽減する手段が必要です。

相続登記と売却の登記を同時に行うことは可能?

買主側がリスクを承知して、相続登記と売買による所有権移転を同時に行うことは手続き上は可能です。登記申請は相続登記と売買による所有権移転の2件になりますが、同時に申請(連件申請)することができます。

ただし、住宅ローンを組んで購入する場合などは、金融機関の融資条件としては先に相続登記が済んでいることが必要となることも考えられます。

戸籍謄本、遺産分割協議書、印鑑証明書等の書類があれば、特定の相続人が所有者であることは証明できますが、特定の相続人の名義に相続登記されている方が簡単に所有権を証明できますし、確実であることは間違いありません。

特別な事情がない限りは、相続登記を先行して行うことをお勧めいたします。

相続登記の義務化

相続登記は2024年4月の法律改正により義務化されました。怠ると過料の制裁を受ける可能性があります。

相続登記の申請義務化に伴い、相続登記よりも簡易に手続きできる相続人申告登記が創設されました。

相続登記の義務化を詳しく解説!過去の相続も対象?!

相続人申告登記とは?必要書類・手続きのやり方をわかりやすく解説!

相続から売却までの8つの重要ステップ

相続した不動産を売却するプロセスは、一直線に進む単純なものではありません。複数の法的手続き、税務申告、そして不動産取引が絡み合う、時間的な制約も伴うプロジェクトです。全体像を把握するために、

まずは相続発生から売却完了までの道のりを8つの主要なステップに分けて見ていきましょう。この流れを理解することで、今自分がどの段階にいるのか、次に何をすべきかが明確になります 。

遺言書の確認

故人が遺言書を残しているかどうかが出発点

相続人調査・確定

戸籍謄本等を取得し、相続人を調査・確定

遺産分割協議

遺産の分配を話し合い、遺産分割協議書を作成

相続登記

法務局へ相続登記の申請、相続人の名義に変更

不動産の売却活動

不動産会社に依頼し、査定、販売活動、購入希望者と交渉

売買代金の決済・引渡し

売買代金の受領と、物件の鍵や登記関係書類の引き渡し

相続税の申告

相続税の申告・納税(相続から10ヶ月以内※)

譲渡所得税の申告

不動産を売却して利益(譲渡所得)を翌年に申告

※相続発生を知った日の翌日から10ヶ月以内に申告・納税(相続税の申告前に売却した場合は上記の流れになるが、不動産の売却前に申告が必要な場合もあり)

相続登記の手続き

誰の名義にしたらいい?

相続の際は、遺産分割協議が整えば法定相続人であれば誰の名義にすることも可能です。

相続登記し単独所有となった場合は、他の相続人に関係なくいつでも自由に売却可能となります。共有名義にすることも可能ですが、共有名義の場合は、売却の際に共有者全員で売却手続きを行うことになります。

換価分割とし、売却後の売却代金を分割する場合は、代表者名義にするケースもあります。

【相続登記は誰に?】相続のときは誰の名義変更にしたらいい?

相続登記にかかる費用は?

相続登記は法務局への登記申請手続きとなります。

申請の為に書類を収集したり、作成したり、法務局へ申請したりといった手間がかかりますので、専門家である司法書士に依頼することも考えられます。

司法書士に依頼する場合と、自分で全てを行う場合とでは費用が異なります。詳細は以下リンクをご参照ください。

【費用・手数料】相続登記にはいくらかかる?司法書士の報酬相場は?

相続登記にかかる期間は?

相続登記は早ければ1,2ヶ月程で完了することも可能ですが、ご自身でやる場合と司法書士に依頼する場合でも期間は異なります。

また、相続登記をしようと調査したところ、一部が亡くなった父の名義ではなく祖父名義のままであることが判明するケースもあります。この場合は関係者も増え、相続登記に時間がかかることも考えられますので、すぐに売却したいと思っても相続登記がすぐにできないという事例もあります。

売却を検討の際は、お早めに相続登記を行いましょう。

不動産の名義変更にかかる期間はどれくらい?

売却しなくても相続登記は義務になった?

以前までは相続登記に法的な義務はなかったので、売却もしない場合は名義変更されずにそのまま放置されるケースが多くありました。

2024年4月1日の法改正により相続登記は義務化され、相続を知ってから3年以内に相続登記しないと過料の制裁が科される恐れがあります。

売却しない場合もお早めに相続登記を行いましょう。

相続登記の義務化の解説【過去の古い相続も対象】

相続登記は司法書士への依頼が必要?

相続登記はご自身で手続きすることも可能です。ただし、慣れていない方の場合は手続きに苦労する場合もあります。

手続きの難易度は案件によって異なります。物件数や相続人の人数、不動産の場所など各種の条件によってはご自身での手続きが難しい場合もあります。自分で手続きしようと書類を集めていたが、途中で難しくなり断念するケースもあります。

ご自身で難しい場合、手間をかけずに楽に手続きしたい場合は、専門家の司法書士へ依頼しましょう。司法書士は書類の作成・収集、登記申請書の作成、法務局への申請も全て代行してくれます。

相続登記は司法書士に依頼すべき?費用と手続きの流れを解説

相続した不動産を売却するメリット

不動産は高額資産のため、複数所有している方は少なく、通常はご自宅のみ所有しているケースが大半です。

不動産は物理的に分割は難しいため(広い土地であれば分筆は可能)、遺産を公平に分配することが難しいです。

遺産を売却換価して現金化すれば、相続人間で分配するのが簡単になります。換価分割をする場合は、遺産分割協議書にも明記が必須です。

不動産を売却すると、当然ですが売却後の維持管理が不要となります。

毎年の固定資産税・都市計画税の負担はなくなり、マンションであれば管理費・修繕費の負担がなくなります。建物であれば老朽化していくので、それを維持するには定期的なメンテナンスも必要になります。

空き家の場合は、放置していると特定空き家に指定され、固定資産税が増える可能性もあります。

相続税納税資金の確保

亡くなられた方の資産の大半を不動産が占め、預貯金等の割合が少ない場合、相続した相続人は相続税の納税資金の用意が難しい場合があります。その場合は、相続した不動産を売却して相続税の納税資金を確保することになります。古くからの地主に多いパターンです。

不動産の売却には時間がかかる場合もありますので、相続発生後に納税資金が不安な方はお早めに売却も検討されると良いでしょう。

他には、不動産を担保に金融機関から融資を受ける方法や、延納や物納の方法も考えられますが詳しくは税理士と相談しましょう。

売却査定

相続不動産を売却するには、まずは不動産業者による査定を行いましょう。査定額は遺産分割協議の内容にも影響します。基本的に不動産業者に依頼すれば、無料で査定を行ってくれます。

東証プライム上場企業が運営するおうちクラベルの不動産一括査定なら、大手から地域密着不動産会社まで、複数社の査定価格をまとめて比較することができます。

【不動産一括査定】地域の不動産会社だけの査定は危険!?複数社の査定を比較できるから、家の最高価格がすぐにわかる! | おうちクラベル

相続の方法(遺産分割の分割方法)

現物分割は、それぞれの相続人に分ける方法です。例えば長男は不動産を相続し、二男は預貯金を相続するなどのことです。不動産が複数あればご実家は長男、賃貸で貸しているマンションは二男が相続することも可能です。

特定の不動産を単独で相続できることはできますが、他の相続財産の内容によっては公平に分割するのが難しい場合も考えられます。

不動産の遺産分割方法の解説・比較(現物分割・代償分割・換価分割・共有分割)

換価分割

相続人が複数いる場合で、相続した不動産を売却して、売却代金を相続人で分ける方法は「換価分割」と呼ばれます。相続分どおりに明確に分配できるので、公平であとでトラブルになりにくい方法です。

相続人全員の名義にして売却することも可能ですが、売却手続きにも相続人全員が関与しなくてはいけないため、手続きできる特定の相続人を選び、その者の名義とすることも可能です。その場合は、選ばれた相続人のみが売買手続きに関与することになります。

換価分割する際は、遺産分割協議書には換価分割する旨は必須で、その他売却条件(売却代金や期限)を大まかに決めた上で遺産分割協議するといいでしょう。

【不動産の換価分割】メリット・デメリット、手続きの流れ、譲渡所得税を徹底解説

代償分割

代償分割とは多くの遺産を引き継いだ相続人が、他の相続人がお金を支払うことによって公平な分割となるように調整する方法です。

不動産は遺産の中でも特別高額になるケースが多いので、不動産を特定の相続人が承継すると、他の相続人は相続分の確保が難しくなります。それを公平にするのが代償分割です。

代償分割する際も、遺産分割協議書には代償分割する旨(金額等)を明記しましょう。

不動産相続における「代償分割」の完全解説:特徴、メリット、手続き、税務リスク

売却に伴う税金は?

相続不動産の売却に伴う税金

相続した財産を売却し現金化した場合は、「譲渡所得」が課税される可能性があります。

譲渡所得は、不動産の売却代金から取得費、譲渡費用を差し引いて計算します。

課税譲渡所得金額=譲渡価額-(取得費+譲渡費用)-特別控除

税率は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の二つに区分されます。

| 所有期間が5年を超えるもの | 15%(住民税5%) |

|---|---|

| 所有期間が5年以下のもの | 30%(住民税9%) |

復興特別所得税として基準所得税額の2.1パーセントを所得税と併せて納付することになります。

税額=課税譲渡所得金額×税率

相続で取得したときは、被相続人が死亡した日からではなく、被相続人が不動産を取得した時期から計算されます。

取得費

取得費とは、不動産を購入したときの購入代金や購入手数料などの不動産の取得に要した金額に、その後支出した改良費、設備費を加えた合計額をいいます。

不動産の取得費が分からなかったり、実際の取得費が譲渡価額の5%よりも少ないときは、譲渡価額の5%を取得費とすることができます。

譲渡費用

不動産を売るために支出した費用をいい、仲介手数料・測量費・売買契約書の印紙代、建物を取り壊して土地を売るときの取壊し費用などです。

特別控除

居住用不動産を売った場合、3,000万円の特別控除の特例があります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm

相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、一定の要件に当てはまるときは、被相続人の居住用財産(空き家)を売ったときの特例もあります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3267.htm

相続により取得した不動産などを、一定期間内に譲渡した場合には、相続税額のうち一定金額を譲渡資産の取得費に加算することができるという特例もあります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3267.htm

なお、売却して利益がでない(損をした)場合は、当然課税されません。

不動産は高額財産の為、税金も高額になる場合もあります。あらかじめ税理士に相談されることをお勧めいたします。

譲渡所得以外の税金は?

売買契約書には印紙税が必要になります。印紙税額は売買金額によって決まり、収入印紙を売買契約書に貼りつけ消印します。売主買主がそれぞれ1通(計2通)契約書の原本を用意する場合は、それぞれの契約書に印紙税がかかります。

売却による買主への名義変更にも登録免許税が課税されますが、一般的には買主負担になることが多いかと思います(売買契約書の内容、慣習等にもよります。)。

また、売却の税金ではありませんが、相続の場合は相続税も考慮する必要があります。

【相続税と相続登記】不動産を相続・名義変更したら相続税かかる?

司法書士法人 不動産名義変更手続センター 代表

相続登記でお困りの方へ

相続による不動産名義変更(相続登記)の手続きに不安のある方は、以下のリンクをクリックしてください。

不動産名義変更(贈与・離婚・売買)の手続き詳細まとめ

不動産名義変更の手続きの詳細(費用、書類、期間、義務等)は以下をご参照ください。

司法書士への無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚(財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。

無料相談実施中!

お客さまの声

相続手続きガイド

相続財産の名義変更

相続が発生した場合、不動産以外にも、預貯金・自動車・株など各種の名義変更が必要になります。【ケース別】の相続登記の詳細案内はこちら

事務所概要

運営事務所

司法書士法人

不動産名義変更手続センター

旧:司法書士板垣隼事務所

0120-670-678

03-6265-6559

03-6265-6569

代表者:司法書士 板垣 隼

代表者プロフィール

住所

〒102-0074 東京都千代田区九段南4−6−11

九段渋木ビル4F

主な業務地域

東京、埼玉、千葉、神奈川

などの首都圏を中心に

≪全国対応!≫

東京近郊は出張相談可

事務所概要はこちら

アクセスはこちら

当センターではプロサッカークラブ『モンテディオ山形』を応援しています!