不動産名義変更手続センターでは、相続や贈与時の土地・家・マンションなどの不動産名義変更手続きについて、お客さまを完全サポートいたします!

【全国対応】【年間2000件を超える相談実績】【相談無料】書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系

司法書士法人

不動産名義変更手続センター

主な業務地域: 東京都・埼玉県・千葉県・神奈川県を中心に全国対応

0120-670-678

受付時間 | 9:00〜18:00 (土日祝を除く) |

|---|

ご相談は無料で承ります!

【夫婦間】家・土地の名義変更ガイド|相続・贈与・離婚の手続き・税金比較

《この記事の監修者》

司法書士法人不動産名義変更手続センター

代表/司法書士 板垣 隼 (→プロフィール詳細はこちら)

最終更新日:2025年10月15日

夫婦間で不動産の名義変更する方法としては、主に相続・贈与・離婚が考えられます。知りたい情報をお選びください。

相続登記(配偶者が亡くなっている場合)の手続きと費用

亡くなった方の配偶者は相続人。他に相続人となるのは?

亡くなった方(被相続人)の配偶者は常に相続人になります。

配偶者だけ相続人となるのではなく、子がいれば子も配偶者と一緒に相続人になります。子がいない場合は、被相続人の両親や兄弟姉妹が相続人になります。

例えば、夫が亡くなり、子がいない夫婦の場合は、夫の両親等がご存命であれば夫の両親も相続人になり、夫の両親も亡くなっている場合は、夫の兄弟姉妹が相続人になります。

子がいない夫婦の場合、配偶者が全て相続できると勘違いされている方が多いかと思いますが注意が必要です。

なお、亡くなった夫に子がいなく、両親が先になくなり、兄弟姉妹(甥姪)がいない場合は妻が単独で相続することになります。

相続人全員での遺産分割協議。子がいない場合には注意。

亡くなった親が遺言書を残さず、配偶者以外にも相続人がいる場合は、遺産については相続人で分けることになります。

預貯金、不動産、有価証券など遺産の全てが遺産分割の対象です。相続人で話し合えば、全てを配偶者が相続することも可能ですし、不動産は配偶者が相続し、預貯金は相続人で分割するなど自由に設定可能です。

遺産分割協議は相続人全員で成立させる必要があるので、1人でも反対の相続人がいると成立しません。相続人同士の仲が悪く話し合いできない場合は、家庭裁判所での遺産分割調停なども考えられます。家庭裁判所の調停でも上手く話し合いが整わない場合は、家庭裁判所での審判になります。

夫婦の間の子がいる場合は、配偶者とその子の親子間の協議になりますので、一般的には話し合いがまとまるケースが多いかと思いますが、配偶者の両親や兄弟姉妹との協議の場合は、上手く話し合いができないケースもあります。

トラブルとなる事案としては、夫の財産全てを相続したい妻と、法律通りの相続分を要求する兄弟などの対立などがあります。

遺産分割協議・調停・審判について

相続登記するには名義人にならない相続人の協力も必要

不動産を相続する人が決まったら、その相続人へ名義変更することになります。相続登記の申請には他の相続人の協力も必要です。

具体的には、遺産分割協議書への署名押印(実印)してもらいます。また、他の相続人の印鑑証明書や戸籍謄本(抄本)も必要になりますので、用意が必要です。

相続人間の口約束の内容で相続登記はできないので、法務局にも遺産分割協議が成立したことを証明する必要があります。

配偶者だけで手続きするには、生前に遺言書を残してもらうことが必要です。特にお子様のいない夫婦の場合は、お互いに遺言書を用意しておくことをお勧めします。

遺言書がある場合の相続登記

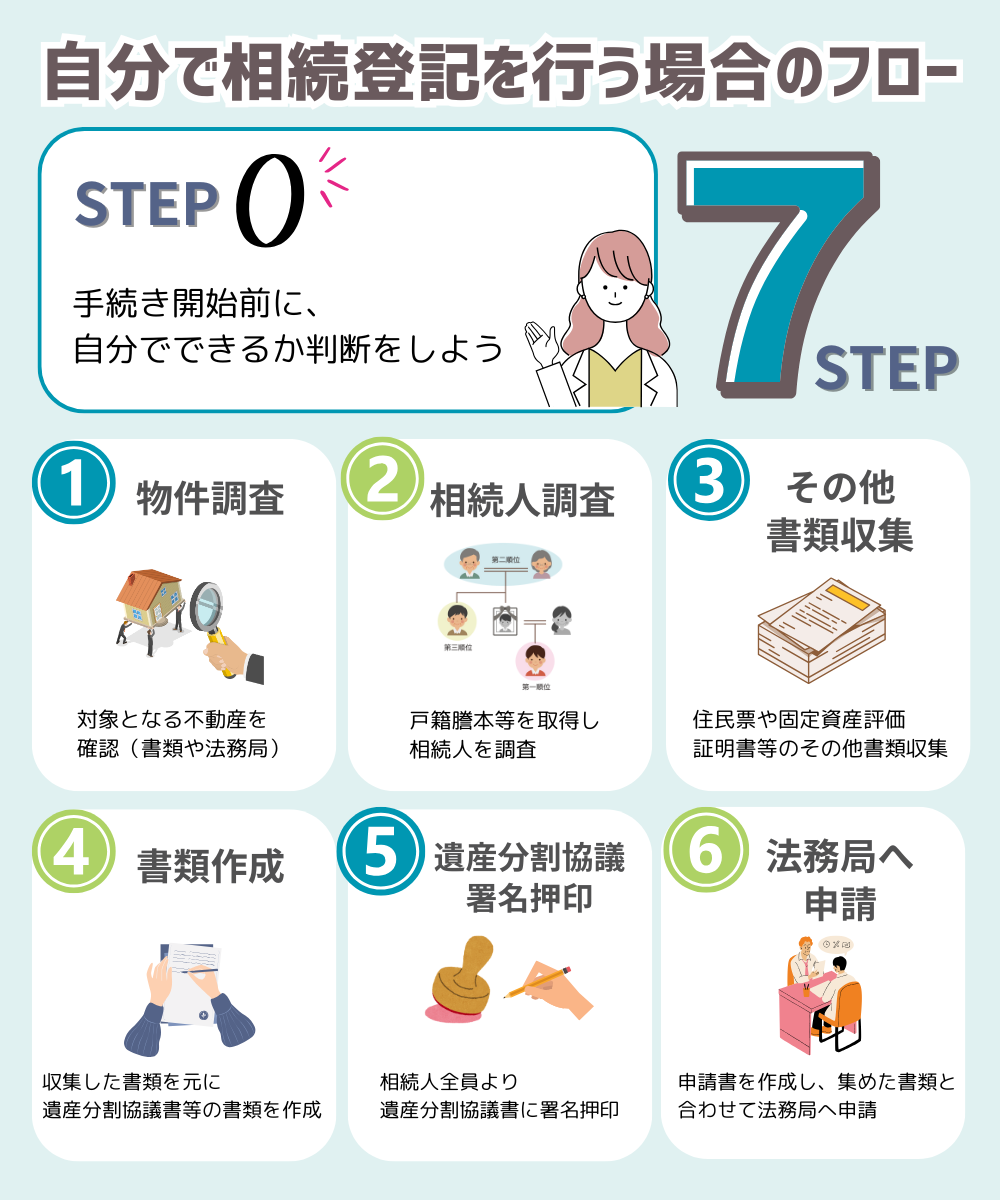

義務化に対応!相続登記の7ステップ徹底解説

【STEP 0】自分で相続登記できるか判断

手続き開始前にセルフチェックが重要です。途中で断念しても費用は変わらない可能性があるため、平日に動ける時間があるか、調べる能力があるかを事前検討しましょう。

【STEP 1】物件調査(登記簿確認)

登記事項証明書を取得し、現在の名義を確認します。亡父名義と思ったら祖父名義のままだったというケースもあり、私道などの見落としにも注意が必要です。

【STEP 2】相続人の確定

被相続人の出生から死亡までの全戸籍謄本と相続人全員の現在の戸籍謄本を取得し、法定相続人を確定します。

【STEP 3】その他必要書類の収集

- 相続人の住民票

- 固定資産評価証明書

- 登記事項証明書

【STEP 4】遺産分割協議書の作成

相続人全員で協議し、遺産分割協議書を作成。不動産の表示は登記簿通りに正確に記載し、全員が実印で押印します。

【STEP 5】登記申請書の作成

登記の目的、原因、相続人情報、登録免許税(固定資産評価額の0.4%)等を記載した申請書を作成します。

【STEP 6】法務局へ申請

不動産所在地を管轄する法務局に、作成した書類を提出します。登記完了後は登記識別情報を期限内に必ず受領しましょう。

面倒な相続登記を自分でやる方法を7STEPで解説!手続きの流れ・費用・必要書類

相続登記の必要書類と戸籍謄本の収集難易度

被相続人(亡くなった方)の書類

戸籍謄本・除籍謄本・改製原戸籍(出生から死亡まで)【難易度高い】

籍地の市区町村役場で取得。最も収集が困難な書類です。出生までさかのぼるため複数の役所から取得が必要で、古い戸籍は解読が難しく、本籍地の移動が多いと追跡も複雑になります。ただし、令和6年4月から広域交付制度が開始され、取得しやすくなりました。

住民票の除票または戸籍の附票

後の住所地または本籍地の市区町村役場で取得。

相続人の書類

相続人全員の戸籍謄本

籍地の市区町村役場で取得。被相続人死亡後に作成されたものが必要。

相続人全員の印鑑証明書

所地の市区町村役場で取得。実印での押印必須。

不動産を取得する相続人の住民票

住所地の市区町村役場で取得。

自分で作成する書類

遺産分割協議書【難易度高い】

自分で作成する書類で作成難易度が高いです。不動産の表示を登記簿通りに正確に記載し、被相続人の本籍地や死亡日も戸籍通りに記載する必要があります。相続人全員が実印で押印。相続人が1名、法定相続分での相続、遺言書がある場合は不要。

登記申請書

法務局の雛形を自分の状況に合わせて作成。

相続関係説明図

家系図のような図。戸籍謄本の原本還付に便利。

その他

固定資産評価証明書

動産所在地の市区町村役場で取得。登録免許税(評価額の0.4%)の計算用。当年度のものが必要。

登記事項証明書(登記簿謄本)

法務局で取得。確認用(正式な添付書類ではない)。

【相続登記の必要書類一覧表】詳細まとめ・ダウンロード可

相続登記にかかる費用(相続税、登録免許税、司法書士費用)

相続登記には①登録免許税、②証明書取得等の実費、③司法書士報酬の3種類の費用がかかります。自分で手続きする場合は①②のみ、司法書士に依頼する場合は①②③すべてが必要です。

① 登録免許税【必須・誰がやっても同額】

登録免許税は固定資産評価額の0.4%です。例えば評価額1,000万円なら4万円、3,000万円なら12万円、5,000万円なら20万円、1億円なら40万円となります。

免税措置として、100万円以下の土地は非課税です。また相続により土地を取得した相続人が登記前に死亡した場合も一定条件で免税されます。

② 証明書取得等の実費【数千円〜1万円程度】

各種証明書の取得に手数料がかかります。戸籍謄本は1通450円、除籍謄本と改製原戸籍は各750円、住民票・印鑑証明書・固定資産評価証明書は各300円程度、登記事項証明書は600円です。

郵送で証明書を請求する場合は定額小為替の手数料が1枚につき200円かかり、往復の郵送費も必要です。また法務局や役所への交通費も別途かかります。証明書の取得費用は取得する書類の数によりますが、一般的には5,000円〜10,000円程度が目安です。

③ 司法書士報酬【依頼した場合のみ】

司法書士報酬は自由化されており事務所ごとに異なりますが、比較的シンプルな案件であれば5〜15万円程度が相場です。地域によっても異なり、事案の内容や難易度によって変動します。

報酬が高くなる要因として、物件数(筆数)が多い、相続人が多数いる、数次相続が発生している、不動産の評価額が高額、相続関係が複雑などがあります。相続が何十年も放置され相続人が数十人〜100人超となるケースや、田畑や山林が何十筆もあるケースでは、司法書士報酬だけで数十万円~100万円以上になることもあります。

費用総額の目安

自分で手続きする場合は登録免許税と証明書代の実費のみで、評価額によりますが概ね5万円〜15万円程度です。司法書士に依頼する場合はこれに司法書士報酬が加わり、総額で10万円〜30万円程度が一般的です。

具体例として、評価額1,000万円のシンプルなケースでは、登録免許税4万円、証明書等実費5,000円程度、司法書士報酬9万円程度で、合計15万円前後となります。

費用を抑えるには

自分で手続きすれば司法書士報酬(5〜15万円程度)を節約できます。

ただし、書類収集や申請書作成に多くの時間と労力がかかり、ミスのリスクもあります。私道などの物件漏れや記載ミスは後々大きなトラブルになる可能性があるため、費用だけでなく確実性も考慮して判断しましょう。

不動産は重要な財産なので、安心できる専門家に依頼し確実に手続きすることをおすすめします。

相続登記にかかる3種類の費用と司法書士の報酬相場・手数料を解説

司法書士へ相続登記の無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚 (財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。

生前贈与による名義変更(配偶者がご存命の場合)の手続きと税金

配偶者からタダで自宅を貰えば贈与

土地・家などの不動産を夫から妻(妻から夫)へタダで譲ればそれは贈与に該当します。

贈与は相続と違い、贈与者と受贈者の二人だけの契約で手続きが可能で、他の親族等の承諾は不要です。

不動産の贈与の場合は、特に贈与税に注意が必要です。贈与税は評価額によっては高税率となり(最大55%)、特例などの利用ができないと現実的には贈与できない場合もあります。

生前贈与による不動産名義変更の手続きガイド(必要書類・費用・Q&A・流れ)

贈与税の特例制度(配偶者控除、暦年贈与)の活用

暦年贈与(基礎控除)

年間110万円までの贈与が非課税になる最も一般的な制度です。不動産のように評価額が高い財産でも、毎年110万円以内の持分割合を計算して贈与すれば、贈与税をかけずに段階的に名義変更できます。

実務上の課題 土地は路線価、建物は固定資産評価額を基準に、贈与する持分が110万円以下に収まるよう慎重に計算が必要です。毎年所有権移転登記が必要なため、その都度登録免許税や司法書士費用がかかります。

最大のリスク:定期贈与認定 暦年贈与で最も注意すべきは定期贈与と認定されるリスクです。「最初から毎年一定額を○年間贈与する」という単一の契約とみなされると、個々の年が110万円以下でも契約総額に対して初年度に一括課税されます。

定期贈与を回避する対策

- 毎年、贈与契約書を作成・保管する

- 贈与の時期、金額、財産の種類を分散させる

- 受贈者が財産を自由に管理(名義預金の回避)

- あえて110万円を超える額(例:120万円)を贈与し申告する戦略も有効

配偶者控除(おしどり贈与)

贈与税の配偶者控除は、長年連れ添った夫婦のための特別な制度です。結婚してから20年以上経過している夫婦が、自宅やその購入資金を贈与する場合に利用できます。

夫婦間の配偶者控除を使うと、最大2,000万円まで贈与税が非課税になります。さらに、通常誰でも使える基礎控除110万円と併用できるため、合計で2,110万円まで税金がかからずに贈与することができます。例えば、夫が妻に2,000万円の自宅を贈与しても、贈与税はゼロになるということです。

配偶者控除を利用するには、婚姻期間が20年以上必要です。事実婚ではなく、正式に婚姻届を出してから20年経っていることが条件です。そして、贈与するものは居住用の不動産か、その購入資金に限られます。別荘や投資用物件には使えません。また、贈与を受けた配偶者は、その不動産に実際に住むことが求められます。具体的には、贈与を受けた翌年の3月15日までに住み始め、その後も引き続き住む予定があることが必要です。

この制度は同じ配偶者からは一生に一度しか使えません。一度使ってしまうと、二度目はありませんので、タイミングをよく考えて利用することが大切です。

また、贈与税がゼロになっても、税務署への申告は必ず必要です。申告をしないと、この特例は適用されませんので注意してください。さらに、不動産を取得する際には、不動産取得税や登録免許税などの費用が別途かかることも覚えておきましょう。

一方で、この制度を使って贈与した財産は、将来の相続の際に相続財産に加算されないというメリットもあります。相続税対策としても有効な制度といえるでしょう。

贈与税がかからないで家や土地などの不動産を名義変更することはできる?

生前贈与による名義変更の無料相談はこちら

財産分与による名義変更(離婚に伴う譲渡場合)の手続きと税金

配偶者からタダで自宅を貰えば贈与

離婚に伴い、土地・家などの夫婦の財産を譲渡する場合は財産分与に該当します。

離婚の協議の中で「売買」として処理するケースなどもありますが、一般的には他の離婚協議(慰謝料、養育費)などと合わせて財産分与する場合が多いかと思います。

財産分与の場合は、基本的に贈与税は課税されませんが、譲渡所得等が課税される可能性がありますので注意が必要です。

離婚・財産分与による不動産名義変更の手続きガイド(必要書類・費用・Q&A・流れ)

財産分与の期限

離婚時の財産分与とは、婚姻期間中に夫婦が協力して築いた財産を、離婚に際して分け合う制度です。この財産分与による不動産の譲渡には、原則として贈与税はかかりません。

ただし、財産分与の請求権には期限があります。離婚成立から2年以内に行使しなければ、この権利は消滅してしまいます。離婚後、感情的な問題や生活の立て直しで手続きが後回しになりがちですが、気づいたときには期限切れということも起こりえますので、早めの対応が必要です。

なお、裁判等での請求権としては消滅しますが、当事者の合意に基づく財産分与の場合は、実務的には2年を超えても手続きは可能です。贈与税等の問題については別途確認が必要です。

元配偶者の協力拒否の問題

財産分与の場合の大きな問題が、離婚後に元配偶者が登記手続きへの協力を拒否するケースです。離婚時には財産分与について合意していても、時間が経つにつれて感情的な対立が再燃したり、新たな不満が生じたりして、「印鑑を押したくない」「書類にサインしない」といった非協力的な態度を取られることは決して珍しくありません。

不動産の名義変更は、原則として元の名義人と新しい名義人が共同で申請する必要があります。一方が協力しなければ、手続きは止まってしまいまいます。

元配偶者が協力しない場合、以下のような法的手段を取る必要があります。

1. 登記原因証明情報の準備

離婚協議書や調停調書など、財産分与の合意を証明する書類が整っていれば、それを基に手続きを進められる場合があります。ただし、これらの書類が法的に十分な要件を満たしているかの判断は専門的な知識が必要です。

2. 家庭裁判所での調停・審判

合意が得られない場合は、家庭裁判所に財産分与の調停を申し立てることができます。調停が成立すれば、調停調書に基づいて単独で登記申請が可能になります。調停が不成立の場合は審判に移行し、裁判所が財産分与の内容を決定します。

これらの法的手続きは、弁護士や司法書士といった専門家の助けなしに進めるのは極めて困難です。裁判所への申立書の作成、必要書類の準備、期日への出廷など、法的知識と実務経験が不可欠です。

住宅ローンの問題

財産分与による名義変更で最も大きな問題となるのが、住宅ローンが残っている場合です。これは多くの離婚ケースで直面する現実的な課題です。

例えば、夫名義の住宅に妻と子どもが住み続けることになり、財産分与として妻に名義を変更したいとします。しかし、住宅ローンの債務者は依然として夫のままということがほとんどです。この場合、金融機関は名義変更を認めないのが通常です。

なぜなら、金融機関は住宅ローンを貸し出す際、その不動産に抵当権を設定しています。債務者でない人に名義が移ると、万が一返済が滞った場合に抵当権を実行しにくくなるなど、金融機関にとってリスクが高まるためです。

この問題を解決するには、いくつかの方法がありますが、いずれも金融機関との専門的な交渉が必要です。

〈主な解決策〉

- ローンの借り換え 妻が新たに住宅ローンを組んで、夫のローンを完済する方法です。ただし、妻に十分な収入や信用力がなければ、新規のローン審査に通らない可能性があります。

- 連帯債務への変更 妻を連帯債務者に加えることで、金融機関の理解を得る方法です。ただし、これも妻の収入審査が必要です。

- 残債の一括返済 可能であれば、離婚時に夫のローンを一括で返済し、抵当権を抹消してから名義変更を行うのが最もスムーズです。ただし、まとまった資金が必要になります。

- 保証人の変更交渉 妻が保証人になっている場合など、保証関係を整理する交渉も必要になることがあります。

これらの交渉は、金融機関の内部規定や審査基準を理解した上で進める必要があり、個人で対応するのは非常に困難です。場合によっては、複数の金融機関に打診したり、条件の見直しを重ねたりと、長期間にわたる交渉になることもあります。

住宅ローンが残ったままで名義変更できる?離婚時の対応法を解説!

司法書士法人 不動産名義変更手続センター 代表

相続登記でお困りの方へ

相続による不動産名義変更(相続登記)の手続きに不安のある方は、以下のリンクをクリックしてください。

不動産名義変更(贈与・離婚・売買)の手続き詳細まとめ

不動産名義変更の手続きの詳細(費用、書類、期間、義務等)は以下をご参照ください。

司法書士への無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚(財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。

無料相談実施中!

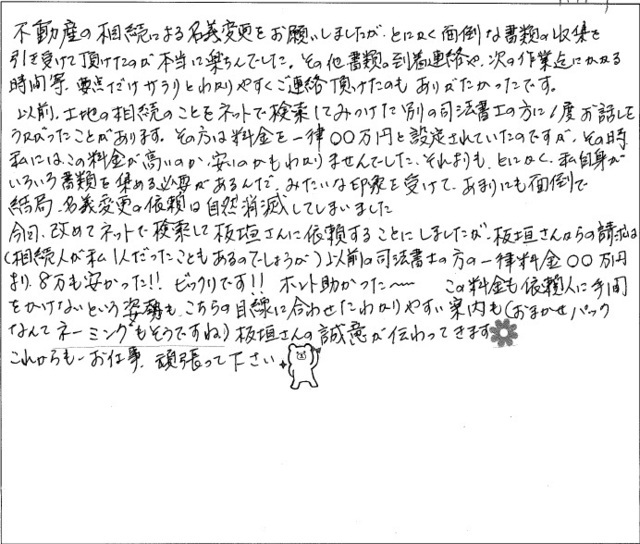

お客さまの声

相続手続きガイド

相続財産の名義変更

相続が発生した場合、不動産以外にも、預貯金・自動車・株など各種の名義変更が必要になります。【ケース別】の相続登記の詳細案内はこちら

事務所概要

運営事務所

司法書士法人

不動産名義変更手続センター

旧:司法書士板垣隼事務所

0120-670-678

03-6265-6559

03-6265-6569

代表者:司法書士 板垣 隼

代表者プロフィール

住所

〒102-0074 東京都千代田区九段南4−6−11

九段渋木ビル4F

主な業務地域

東京、埼玉、千葉、神奈川

などの首都圏を中心に

≪全国対応!≫

東京近郊は出張相談可

事務所概要はこちら

アクセスはこちら

当センターではプロサッカークラブ『モンテディオ山形』を応援しています!