不動産名義変更手続センターでは、相続や贈与時の土地・家・マンションなどの不動産名義変更手続きについて、お客さまを完全サポートいたします!

【全国対応】【年間2000件を超える相談実績】【相談無料】書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系

司法書士法人

不動産名義変更手続センター

主な業務地域: 東京都・埼玉県・千葉県・神奈川県を中心に全国対応

0120-670-678

受付時間 | 9:00〜18:00 (土日祝を除く) |

|---|

ご相談は無料で承ります!

家や土地の名義変更、生前贈与と相続、あなたにとって本当に『得』なのはどちら?

《この記事の監修者》

司法書士法人不動産名義変更手続センター

代表/司法書士 板垣 隼 (→プロフィール詳細はこちら)

最終更新日:2025年12月22日

「少しでも税金を抑えたい」「家族で揉めたくない」「手続きをスムーズに済ませたい」

ご自宅の財産の承継を考えるとき、多くの方がこうした悩みを抱えています。インターネットで調べても「生前贈与がお得」「相続で一括のほうが有利」と意見が分かれ、迷ってしまう方も少なくありません。

実は、生前贈与と相続の「正解」は、ご家族の状況によって大きく異なります。このページでは、それぞれのメリット・デメリットを整理し、どのような状況でどちらを選ぶべきかを具体的に解説していきます。

生前贈与と遺産相続の総合比較

生前贈与と遺産相続のどちらがお得かについては、その方の財産や状況、関係者のご要望によっても異なりますので、一概にどちらが良いか判断することはできません。

単純に金銭的コストでお得かどうか比較する以外にも、時間・労力コスト、感情・関係性コスト、手続きするタイミングなども総合的な考慮が必要です。

生前贈与 vs. 遺産相続 総合比較表

| 比較項目 | 生前贈与 | 遺産相続 | ポイント |

|---|---|---|---|

| 登録免許税 | 高い: 評価額の2.0% | 安い: 評価額の0.4% | 相続は贈与の1/5の税率で圧倒的に有利 |

| 不動産取得税 | 原則かかる | かからない | 贈与の大きなデメリット。相続にはない税負担が発生 |

| 贈与税/相続税 | 対象不動産のみ課税対象 | 全財産が課税対象 | 単純比較は危険。資産総額と特例利用が鍵 |

| 手続きの複雑さ | シンプル: 当事者2名で完結 | 複雑: 全相続人の協力が必要 | 贈与は手続きが迅速。相続は戸籍収集等で時間がかかる |

| 争族リスク | 対象不動産についてはない 特定の人に確実に渡せる | 遺産分割協議でもめる可能性 | 贈与は「争族」の有力な予防策になる |

| 渡す相手・時期 | 自由: 好きな相手に好きな時に | 不自由: 死亡時に法定相続人へ | 贈与はタイミングを決めることができる |

| こんな方におすすめ | 相続人間の関係が悪い方/特定の子供に家を渡したい方/認知症が心配な方 | 手続き費用を抑えたい方/小規模宅地等の特例を使いたい方 | 目的(争族回避か節税か)によって選択が変わる。 |

生前贈与と遺産相続の税金比較

相続税・贈与税

⚠️ 単純比較は危険です

贈与税は贈与する自宅不動産のみで算出可能ですが、相続税は自宅の不動産以外の財産や相続関係なども含めて算出が必要になるので単純に計算することはできません。

なお、贈与税については、夫婦間の場合は配偶者控除、親子間の場合は相続時精算課税の特例の利用も考えられます。どちらも一定の範囲内であれば贈与税が課税されないですが、相続時精算課税の場合は将来の相続税に影響があります。

ポイント

相続税と贈与税は単純比較ができませんので、比較するには正確なシミュレーションが必要となります。

登録免許税

⚠️ 生前贈与は相続の5倍の税率

名義変更だけの手続きで比較すると、生前贈与の方が遺産相続より税金が高いです。登録免許税が5倍になります。

不動産取得税

相続の場合には不動産取得税が課税されませんが、贈与の場合は基本的に課税されます(住宅用の一定の要件を満たせば大幅な軽減もあり)。

税金は全体で検討が必要

不動産は高額な資産になることが多いので、生前贈与の場合は贈与税が大きな問題となります。相続税へも影響があるので、単純に名義変更の費用だけでの比較ではなく、相続税&贈与税も含めた全体の税金の検討が必要です。

【モデルケース】名義変更費用シミュレーション

ケース:評価額2,000万円の自宅を子供1人に名義変更する場合の費用比較

| 項目 | 生前贈与 | 遺産相続 |

|---|---|---|

| 登録免許税 | 40万円(2%) | 8万円(0.4%) |

| 不動産取得税 | 約24万円(※) | 非課税 |

| 合計 | 約64万円 | 約8万円 |

※不動産取得税は住宅用軽減の要件を満たす場合は大幅に減額となります(ゼロとなる場合もあり)。

重要な注意点

上記の他に、贈与税・相続税の問題があります。控除や軽減が利用できない場合は上記の費用よりも大きな差になる場合があります。

生前贈与と遺産相続、どっちが簡単?

✅ 手続きの簡単さでは生前贈与が有利

生前贈与と遺産相続の名義変更の手続き(所有権移転手続き)だけで考えると、生前贈与の方が通常は作業量が少ないで、比較すると生前贈与の方が簡単かと思います。相続と比べると手続きが簡単なのが贈与のメリットです。

事案にもよりますが相続の場合は、相続人全員の協力が基本的に必要で、非協力的な相続人がいると手続きが困難です。贈与の場合は貰う方と譲る方のお二人だけの手続きで済み、他の相続人の協力が不要です。

必要書類の収集も相続の場合は、出生まで遡る戸籍謄本等の収集や遺産分割協議書の作成など複数の書類が必要となりますが、贈与は契約書と一部証明書だけで済みます。

⚠️ 税務申告の手間も考慮が必要

ただし、生前贈与の場合は、贈与税の申告が別に必要になります。遺産相続の場合も一定の財産を超えると相続税の申告は必要ですが、基礎控除額を超える財産をお持ちの方の割合は少ないので、相続税の申告が必要なケースは一般的に少ないです。

税務申告の手間も考慮して、手続きの難易度・手間を比較しましょう。

生前贈与と遺産相続、どっちが争族リスクある?

⚠️ 一般的には遺産相続の方が争族リスクは高い

遺産相続でリスクが高い最大の理由は、被相続人が亡くなった後の話し合いになるため、本人の真意を直接確認できない点にあります。

遺産相続でもめやすい理由

遺言書がない場合は相続人全員で遺産分割協議をする必要があり、不動産など物理的に分けにくい財産があると特に揉めやすくなります。また、相続人の配偶者が口を出すケースも多く、感情的になって過去の不満が噴出しがちです。

生前贈与の利点

✅ 生前贈与は争族予防に効果的

生前贈与には大きな利点があります。本人が生きている間に財産を渡すため、その意思を直接確認でき、なぜそうするのかという説明も受けられます。計画的に財産を分けることができ、もし不公平感があればその場で調整も可能です。贈与の経緯も明確なので、後から疑義が生じにくいのです。

⚠️ 生前贈与にもリスクはある

ただし、生前贈与にもリスクはあります。特定の人だけに贈与すると他の相続人が不満を持つ可能性がありますし、遺留分侵害の問題も残ります。

生前贈与と遺産相続、手続きのタイミング

タイミングの違いを理解しよう

生前贈与:贈与者が生きている間に財産を渡し、その都度贈与契約を結んで贈与税の申告を行います。贈与のタイミングは自分で選べるため、計画的に進められます。

遺産相続:被相続人が亡くなった後に開始され、遺産分割協議は期限がありませんが、相続税の申告上は10ヶ月という制約があり、短期間で多くの手続きを進めなければなりません。

時間的制約の違いが重要

つまり、生前贈与は「計画的・分散的」、遺産相続は「一括・期限付き」という大きな違いがあります。この時間的制約の差も、遺産相続で揉めやすい一因となっています。

司法書士へ相続登記の無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚 (財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。

あなたに合った選択ガイド(フローチャート診断)

相続 vs 生前贈与

フローチャート診断でわかる選択ガイド

質問1:相続人間の関係性について

将来の相続において、相続人間で円滑な話し合いができそうですか?

※相続人が行方不明、関係が悪化している、腹違いの子がいる等の事情がある場合は「円滑でない可能性」を選択してください

質問2:遺産総額について

遺産総額(不動産+預貯金等)は相続税の基礎控除額を超えそうですか?

基礎控除額の計算式:3,000万円 + 600万円 × 法定相続人の数

例)法定相続人が3人の場合:3,000万円 + 600万円 × 3 = 4,800万円

質問3:小規模宅地等の特例の利用可能性

自宅土地について「小規模宅地等の特例」を利用できる見込みはありますか?

※配偶者または同居の親族が取得する場合など、一定の要件を満たすと土地の評価額を最大80%減額できる強力な制度です

質問4:優先したい目的は何ですか?

以下の選択肢から、最も優先したい目的を選んでください。

「生前贈与」を推奨するケース

相続トラブルを未然に防ぎたい

相続人との関係が良好でない場合や、相続人が行方不明である場合、あるいは腹違いの子がいるなど、将来の相続手続きが簡単には済まないと予想されるケースでは、生前贈与が有効な対策となります。

✓ 生前贈与のメリット

事前に不動産を特定の人へ生前贈与しておけば、本人が亡くなった際にその不動産については相続手続きや相続登記が不要となります。これにより、相続人間での遺産分割協議を経ることなく、不動産の引き継ぎに関するトラブルを大幅に軽減することができます。

⚠️ 注意点

ただし、遺留分侵害額請求など法律上の例外規定があり、生前贈与をしたからといって完全にトラブルを回避できるわけではない点には注意が必要です。また、相続対策としては生前贈与以外にも遺言書を作成するという方法も考えられます。

認知症による資産凍結に備えたい

親や配偶者が将来介護施設への入居が必要となった際、その資金を捻出するために自宅などの不動産を売却するケースは少なくありません。しかし、本人の判断能力が低下している場合、不動産の売却手続きが非常に困難になるという重大な問題があります。

⚠️ 認知症後の問題

判断能力が低下した後に不動産を処分するには、家庭裁判所で成年後見人を選任してもらう必要があります。ただし、この方法には申立から選任まで数ヶ月かかることがあり、必要書類の準備や裁判所への手続きも煩雑です。また申立費用や専門家への報酬が継続的に発生するほか、後見人選任後も居住用不動産の売却には裁判所の許可が必要となるなど、期間・手間・費用の面で大きな負担が生じます。

✓ 生前贈与による解決策

このような問題を避けるため、本人が判断能力のあるうちに信頼できる家族へ名義を移しておくという方法があります。事前に名義変更をしておけば、将来本人が認知症等になった場合でも、名義人の判断でスムーズに売却を進めることができます。

将来値上がりが見込まれる不動産を渡したい(節税)

贈与税や相続税は、財産を移転する時点での評価額を基に計算されます。将来的に再開発などで価値が大きく上がると予想される不動産は、評価額が低いうちに生前贈与しておくことで、将来の相続時にかかるであろう高額な相続税を回避できる可能性があります。

節税のポイント

ただし、財産や状況によっては節税効果があまりない場合もあります。配偶者控除の利用により、遺産が相続税の基礎控除の範囲内に収まりそうな方などにはメリットが大きいかもしれません。

ご自宅以外の収益物件であれば、相続時精算課税などを利用して収益分をお子様が今後取得する対策も考えられます。

子供の住宅購入など、特定のタイミングで資金援助したい

相続は所有者の死亡時にしか発生しませんが、生前贈与は任意のタイミングで行えます。子供が家を建てる、事業を始めるといった、まとまった資金が必要となるライフイベントに合わせて不動産を贈与することで、最も効果的な形で資産を次世代に承継できます。

生前贈与なら、必要な時に必要な相手へ、計画的に財産を渡すことができます。

特定の相続人に確実に財産を渡したい

介護などで特に貢献してくれた子どもなど、特定の相続人に確実に財産を渡したいという場合、生前贈与が有効な手段となります。

✓ 確実性が高い

生前贈与であれば、本人が元気なうちに確実に財産を移転させることができ、贈与を受けた人は本人の死亡時に相続手続きを経る必要がありません。遺言書の場合は本人の死後に効力が発生するため、遺言の存在が知られなかったり、遺言書の有効性を巡って争いになったりするリスクがありますが、生前贈与であれば本人の生前に確実に名義変更を完了させることができます。

⚠️ 遺留分について

ただし、生前贈与を行った場合でも、他の相続人には遺留分という最低限の相続権が法律で保障されているため、贈与した財産が遺留分を侵害する場合には、将来的に遺留分侵害額請求をされる可能性はあります。

税金のパラドックス:なぜ、あえて贈与税を払う方が得になる場合があるのか

一般的に「贈与税は相続税より高い」という認識が広まっていますが、これは必ずしも正しくありません。特に多くの資産を持つ方にとっては、戦略的に贈与税を支払うことが、最終的な税負担を軽減する最も有効な手段となり得ます。

税率構造の違いが鍵

この戦略の根底にあるのは、相続税と贈与税の税率構造の違いです。相続税は遺産総額という大きな塊に対して一度に課税されるため、資産が多いほど高い税率が適用され、最高で55%にも達します。一方、贈与税は毎年分割して渡す財産に対して課税されるため、少額の贈与であれば低い税率で済みます。

重要なのは、生前贈与によって減らせる相続財産は、最も高い税率が適用される「山の頂上」部分であるという点です。

具体例:贈与税9万円で相続税60万円を節税

例えば、将来の相続時に30%の税率が適用されると見込まれる方が、200万円の生前贈与を行ったとします。この場合、かかる贈与税は9万円(基礎控除110万円を引いた90万円に対して税率10%)です。しかし、この贈与によって将来の相続財産が200万円減るため、相続税は60万円(200万円×30%)軽減されます。

結果として、9万円の贈与税を支払うことで60万円の相続税を節税でき、差し引き51万円の「得」が生まれるのです。

目先の贈与税負担を恐れず、低い税率のうちに財産を移転して、将来の高い税率での相続を避けることが、効果的な相続対策の鍵となります。

「相続」が賢明な選択となるケース

「小規模宅地等の特例」を最大限活用したい

相続税対策において「小規模宅地等の特例」を最大限活用したい場合は、遺産相続で引き継ぐのが有効な手段です。

✓ 小規模宅地等の特例とは

被相続人が居住していた土地などを相続した場合に、その土地の評価額を最大で80%減額できる非常に強力な節税制度です。例えば評価額5000万円の土地であれば、この特例を適用することで1000万円として評価されるため、相続税の負担を大幅に軽減することができます。

⚠️ 生前贈与では利用できない

ただし、この特例は相続時にのみ適用される制度であり、生前贈与では利用することができません。特に自宅の評価額が高い場合には、この特例を使えるかどうかで納税額に数百万円、場合によっては数千万円もの差が生じることがあります。そのため、短期的な手続きの簡便さよりも、長期的な税負担の軽減を優先して相続を選択することが合理的な判断となる場合があります。

相続財産が基礎控除内に収まる

相続財産の総額が基礎控除内に収まる場合、生前贈与ではなく相続を選択する方が税務上有利となります。

相続税の基礎控除額

相続税には「3,000万円+600万円×法定相続人数」という基礎控除額が設けられており、例えば法定相続人が3人いる場合は4,800万円までは相続税が課税されません。不動産を含めた遺産総額がこの基礎控除の範囲内に収まるのであれば、そもそも相続税は発生しないため、相続税を節税する目的で生前贈与を行う必要性はありません。

相続と生前贈与の費用比較

むしろ生前贈与を行うと、登録免許税は相続時の0.4%に対して2%と5倍の負担となり、さらに不動産取得税も課税されます。相続であればこれらの税金は発生しないか軽減されるため、基礎控除内に収まる場合には、あえて高額な費用がかかる生前贈与を選択する税金上のメリットはないということになります。

贈与にかかる高額な税金・費用をすぐに用意できない

生前贈与を行う際には、登録免許税や不動産取得税など、初期段階でまとまった費用が発生します。

⚠️ 生前贈与の初期費用

具体的には、登録免許税は不動産の固定資産税評価額の2%、不動産取得税は3〜4%が課税されるため、評価額が高い不動産であれば数十万円から数百万円単位の費用が必要となります。これらは贈与を実行する時点で一括して支払わなければならないため、手元資金に余裕がない場合や、贈与を受ける側が若い世代で資金準備が難しい場合には、大きな負担となります。

✓ 相続なら初期費用を大幅削減

一方、相続の場合は登録免許税が0.4%と生前贈与の5分の1で済み、不動産取得税も課税されません。相続時の初期費用は格段に安く抑えられるため、すぐにまとまった費用を準備することが困難な場合には、生前贈与を急がず相続を待つ方が現実的な選択となります。

配偶者に自宅を残したい

配偶者に自宅を残したい場合、相続税における「配偶者の税額の軽減」制度を活用することで、大きな節税効果が得られます。

✓ 配偶者の税額の軽減制度

この制度では、配偶者が遺産を相続する際、法定相続分と1億6,000万円のいずれか多い方の金額まで相続税が課税されません。つまり、最低でも1億6,000万円までは相続税がかからないという非常に優遇された制度となっています。多くの一般家庭において、自宅不動産の評価額はこの範囲内に収まるため、配偶者への相続であれば実質的に相続税の負担なく自宅を承継させることができます。

⚠️ 生前贈与との比較

一方、生前贈与を選択した場合、結婚20年以上であれば、贈与税の配偶者控除が別でありますが、登録免許税や不動産取得税といった高額な初期費用も発生します。このため、配偶者に自宅を承継させることを目的とする場合は、生前贈与ではなく相続を選択した方が税制上大幅に有利となるケースが多いです。

生前贈与と遺産相続に関するその他FAQ

相続登記が義務化されたと聞きました。生前贈与しておけば関係ないですか?

✓ はい、その通りです

相続登記の義務化により、相続によって不動産を取得した相続人は、取得を知った日から3年以内に登記申請を行うことが法律で義務付けられました。この義務に違反すると過料が科される可能性があります。

しかし、生前に贈与によって名義変更を完了させておけば、その不動産は本人が亡くなった際の相続財産には含まれないため、相続登記義務化の対象外となります。つまり、贈与を受けた人は、贈与者が亡くなった後に改めて登記手続きを行う必要がなく、期限を気にする必要もありません。

将来の負担を軽減

このように、将来の相続人が期限内に登記手続きを行わなければならないという負担やプレッシャーから解放されるという観点からも、生前贈与は有効な選択肢の一つとなります。特に相続人が高齢である場合や多忙な場合には、事前に名義変更を済ませておくことで、将来の手続き負担を大幅に軽減することができます。

毎年110万円ずつ不動産の持分を贈与するのは有効ですか?

毎年110万円ずつ不動産の持分を贈与する方法は、理論上は可能ですが、注意が必要です。

基礎控除の仕組み

贈与税には年間110万円の基礎控除があるため、この範囲内で毎年持分を贈与すれば贈与税がかからないという考え方があります。

⚠️ 連年贈与のリスク

しかし、毎年決まった時期に決まった額の贈与を繰り返すと、税務署から「連年贈与」とみなされるリスクがあります。連年贈与とは、初めから合計額(例えば1,100万円)を贈与する意図があったと判断されるもので、この場合、合計額に対して一度に贈与税が課される可能性があります。

⚠️ 手続き面の負担

このリスクを避けるためには、毎年贈与契約書を作成して贈与の意思表示を明確にするなどの対策が考えられます。

ただし、不動産の持分贈与は毎回登記手続きが必要となり、登録免許税や司法書士報酬などのコストが何度も発生するため、手続きも煩雑になります。このため、持分贈与を検討される場合には、税務リスクや費用対効果を含めて、税理士や司法書士などの専門家に相談されることを強くお勧めします。

贈与した不動産は、後から取り消せますか?

⚠️ 原則として困難

贈与した不動産を後から取り消すことは、原則として困難です。

民法上、書面によらない口頭での贈与については、履行が終わっていない部分に限り取り消すことができます。しかし、不動産贈与の場合は登記によって所有権の移転が完了しているため、すでに履行が完了したものとみなされます。そのため、贈与者が一方的に「やはり取り消したい」と考えても、原則として取り消すことはできません。

⚠️ 取り消す場合の負担

仮に取り消したい場合には、贈与を受けた側の同意を得て、再度贈与を受けるか売買契約を結ぶなどの方法で所有権を戻す必要がありますが、その際には新たに贈与税や譲渡所得税、登録免許税などが発生します。

慎重な判断が必要

このように、不動産の贈与は一度実行すると簡単には元に戻せないため、将来の家族関係の変化や財産状況の変動も見据えた上で、慎重に判断する必要があります。安易に贈与を行うことは避け、専門家に相談しながら十分に検討することが重要です。

専門家(司法書士)に依頼するメリットは何ですか?費用はどのくらいかかりますか?

不動産の名義変更には、法的な知識を要する複雑な書類作成や登記申請手続きが伴います。これらを個人で行うことも可能ですが、専門知識がない状態で進めると、書類の不備や手続きの誤りにより何度も修正が必要になったり、最悪の場合は申請が却下されたりするリスクがあります。

✓ 司法書士に依頼するメリット

司法書士に依頼することで、これらの手続きを正確かつスムーズに進めることができ、時間と労力を大幅に節約できます。特に不動産登記の専門家である司法書士は、必要書類の準備から法務局への申請まで一貫して対応してくれるため、依頼者は安心して任せることができます。

また、多くの司法書士は税理士と連携しており、贈与税や相続税まで含めた最適なプランを提案してもらえる場合もあります。このように、単なる登記手続きの代行にとどまらず、総合的な財産承継のアドバイスを受けられる点も大きなメリットです。

費用について

費用は依頼内容や不動産の評価額によって異なりますが、一般的に登記手続きの代行で数万円〜十数万円が相場となります。この費用には、書類作成費用や登記申請の代行費用が含まれており、専門家に依頼することで得られる安心感と手続きの確実性を考えれば、合理的な投資と言えるでしょう。

【改正解説】相続時精算課税制度の「110万円控除」は不動産にも使える?活用テクニックを公開

2024年の大改正で「使いにくい制度」が「最強の制度」へ

これまで「一度選んだら後戻りできない」「少額でも申告が必要」と敬遠されがちだった相続時精算課税制度。しかし、2024年の改正で「年110万円の基礎控除」が新設され、状況は一変しました。

この新制度、不動産の名義変更にはどう関わってくるのでしょうか?

本記事では、改正のポイントと、不動産オーナーにとって最適な活用方法を詳しく解説します。

新制度の3つのポイント

- 年110万円までは申告不要・税金ゼロ 従来は相続時精算課税を利用している場合、1円でも贈与すれば申告が必要でしたが、今後は年110万円以下なら申告すら不要です(※最初の届出は別)。

- 110万円以下は「持ち戻し」なし 暦年贈与(従来の贈与)では、死後7年以内の贈与は相続財産に足し戻されますが、この相続時精算課税の新制度の基礎控除部分(110万円)は足し戻されません。完全に非課税で財産を移せます。

- 2,500万円の特別控除はそのまま 従来通り、累積2,500万円までは贈与税がかからない枠も維持されています。

✓ 改正の意義

これまで使いにくかった制度が、2024年の改正により「少額の贈与は申告不要」「110万円分は相続財産に加算されない」という大きなメリットを得て、実用性が大幅に向上しました。

不動産への活用法:「持分贈与」は現実的か?

❓ よくある質問

「じゃあ、毎年110万円分ずつ土地の持分を贈与すれば、無税で移転できるのでは?」

そう考える方もいますが、不動産実務の観点からはおすすめできません。

⚠️ 理由:登記費用の無駄遣い

不動産の名義を少し変える(持分移転)たびに、司法書士報酬(数万円〜)と登録免許税がかかります。毎年登記を繰り返せば、その手数料だけで数十万円〜百万円近くになり、節税効果が吹き飛びます。

正解は「建物贈与 + 現金贈与」の合わせ技

不動産オーナーにおすすめの活用法は以下の通りです。

✓ 最適な活用戦略

- 建物や土地は、2,500万円の枠を使って一気に贈与 相続時精算課税制度の「特別控除(2,500万円)」を使い、収益物件などを一度に贈与して名義を変えます。贈与税はかかりませんが、相続時には加算されます(評価額は固定)。

- その後の「現金」贈与に110万円控除を使う 不動産を贈与した後は、親から子へ、あるいは祖父母から孫へ、現金を毎年110万円ずつ贈与します。この現金は相続財産に加算されません。

ポイント

このように、不動産そのものをチマチマ贈与するのではなく、不動産は「評価額固定」のために一括で、現金は「財産圧縮」のために暦年で(新制度の基礎控除で)、という使い分けが重要になります。

具体例

1年目:相続時精算課税制度で評価額2,000万円の収益マンションを子に贈与(贈与税ゼロ)

2年目以降:毎年110万円の現金を子に贈与(申告不要・相続時加算なし)

相続時:マンションは2,000万円(固定)で相続財産に加算。毎年の110万円は加算されない。

⚠️ 専門家への相談を推奨

相続時精算課税制度は一度選択すると暦年課税に戻れません。また、不動産の評価額の算定や、贈与税・相続税のシミュレーションには専門的な知識が必要です。制度を活用する前に、必ず税理士に相談し、総合的な判断を行うことをおすすめします。登記手続きについては司法書士にご相談ください。

司法書士法人 不動産名義変更手続センター 代表

相続登記でお困りの方へ

相続による不動産名義変更(相続登記)の手続きに不安のある方は、以下のリンクをクリックしてください。

不動産名義変更(贈与・離婚・売買)の手続き詳細まとめ

不動産名義変更の手続きの詳細(費用、書類、期間、義務等)は以下をご参照ください。

司法書士への無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚(財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。

無料相談実施中!

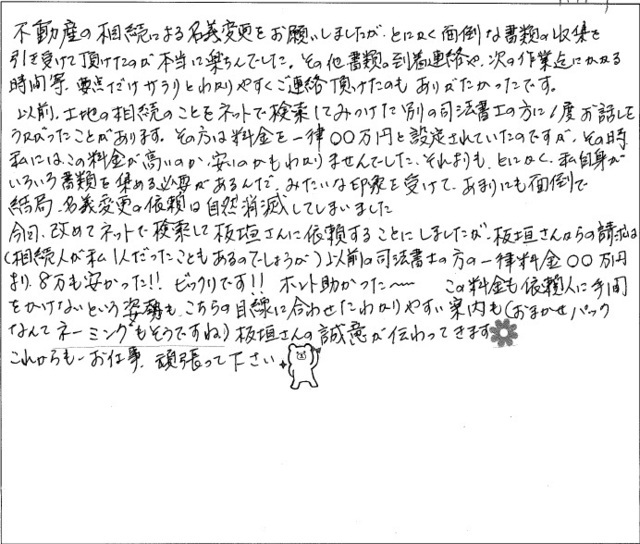

お客さまの声

相続手続きガイド

相続財産の名義変更

相続が発生した場合、不動産以外にも、預貯金・自動車・株など各種の名義変更が必要になります。【ケース別】の相続登記の詳細案内はこちら

事務所概要

運営事務所

司法書士法人

不動産名義変更手続センター

旧:司法書士板垣隼事務所

0120-670-678

03-6265-6559

03-6265-6569

代表者:司法書士 板垣 隼

代表者プロフィール

住所

〒102-0074 東京都千代田区九段南4−6−11

九段渋木ビル4F

主な業務地域

東京、埼玉、千葉、神奈川

などの首都圏を中心に

≪全国対応!≫

東京近郊は出張相談可

事務所概要はこちら

アクセスはこちら

当センターではプロサッカークラブ『モンテディオ山形』を応援しています!