夫婦間で名義変更どうやったら?

(夫から妻、妻から夫に名義変更)

《この記事の監修者》

司法書士法人不動産名義変更手続センター

代表/司法書士 板垣 隼 (→プロフィール詳細はこちら)

最終更新日:2025年12月5日

夫婦間の名義変更の種類

夫婦間で名義変更する主なケース

夫婦間での不動産の名義変更には、様々なケースがあります。主な手続き内容として以下が考えられます。

| 手続きの種類 | 具体例 |

|---|---|

| 相続(相続登記) | 夫が亡くなったので夫名義の自宅を妻の名義に名義変更 |

| 贈与(生前贈与) | 夫名義のマンションを相続税対策として妻に名義変更 |

| 離婚(財産分与) | 離婚に伴い夫名義の土地・建物を妻に名義変更 |

夫から妻に名義変更するケースが多いですが、妻から夫に変更するケースもあります。夫婦共有名義で一部のみ妻名義の場合などは、妻から夫に変更することがあります。

何の譲渡行為等もない単純に名義変更というものはなく、名義変更するためには所有権を移転させる必要があり、移転させる方法(原因)によって手続きが異なります。

各種手続きによって費用や税金も異なり、手続きの方法も変わってきます。

相続による名義変更のポイント

夫が亡くなったら妻名義?子供の名義?

事情などにもよりますので一概にどれが良いということはありません。相続税などの問題と、将来の引き継ぎの両方を考慮する必要があるかと考えます。

夫婦の一方が存命の場合は、存命の配偶者に変えるケースが多いかと思います。

注意点:この場合は、妻が亡くなった際に再度子供への名義変更が必要になります。

長男が同居し、自宅を引き継ぐことが決まっているのであれば、妻の名義にせずに直接夫から長男の名義にすることも可能です。

メリット:この先、妻(長男の母)が亡くなった場合に不動産名義変更の手続きはありません。

長男の名義にした後、長男が母よりも先に亡くなり、お嫁さんが家を売却するから夫の母に今すぐ出て行けと言われて困っていると相談を受けたこともあります。

名義は子に変えるが、妻の居住権のみ確保する手続きもあります(配偶者居住権)。

重要:一度名義変更すると後から戻すことは困難です。じっくりご家族で話し合いメリット・デメリットも踏まえ、誰の名義にするか決めましょう。ご家族だけでは判断が難しい場合は、専門家にアドバイスを求めましょう。

生前贈与vs相続、どちらが良い?

お金のやり取りや精算などもなく、生前に名義変更するのは通常「贈与」の手続きになり、亡くなった後の手続きは「相続」になります。

単純に名義変更の費用だけ比較すると、相続の方が安く手続きできます。

| 項目 | 相続 | 贈与 |

|---|---|---|

| 登録免許税 | 評価額の0.4% | 評価額の2%(5倍) |

| 不動産取得税 | 課税なし | 原則課税 |

贈与は夫婦の2名だけの手続きです。相続の場合はお子様やお子様がいなければ配偶者の兄弟なども関与します。よって、手間だけ考えると贈与が楽です。

相続の場合、お子様やご兄弟様が将来手続きに協力してくれない場合は名義変更できなくなることもあります。

相続税と贈与税の問題もあります。相続税についてはご自宅の評価額だけでなく、全体の資産なども考慮し総合的に判断する必要があります。

子のいない夫婦の注意点

子のいない夫婦の場合、一方が亡くなった場合は残された配偶者に全ての財産が相続されるわけではありません。

- ご両親が健在であればご両親も相続人になる

- ご両親が先に亡くなっている場合は兄弟姉妹も相続人になる

- 残された配偶者と、他の相続人である両親や兄弟姉妹と遺産の話し合いが必要になる

遺言書を残していた場合は、基本的に遺言書のとおり相続されますので、兄弟姉妹から協力を貰う必要もありません。子のいない夫婦はお二人それぞれが遺言書を残すことをお勧めいたします。

再婚後のお二人の間に子がいない場合も注意が必要です。前妻(前夫)との間に子がいる場合は、亡くなった際にその子も相続人になります。この場合も遺言書は必須と考えますし、ご自宅を確実に確保する意味では生前贈与を検討するケースもあります。

生前贈与の配偶者控除を利用した相続税対策

夫が亡くなった場合の相続税対策として、夫名義の自宅を妻に生前贈与するケースがあります。

夫の財産が妻に贈与されると、夫の財産は減ります。つまり相続税の対象の財産が減るので、相続税も減ります。

結婚20年以上でご自宅の土地・建物を配偶者に贈与する場合は、配偶者控除の利用が可能です。配偶者控除が利用できれば2,000万円まで贈与税がかかりません。

2,000万円を超える自宅であっても、一定の割合で2,000万円を超えない分を贈与することも可能です。例えば半分だけ贈与することも可能です。

贈与税は課税されなくても、贈与による所有権移転登記にかかる登録免許税などの費用は別途発生します。

相続税にも配偶者控除や、ご自宅については小規模宅地の特例などもあり、生前贈与にメリットが少ない場合もあります。節税をご検討される際は、税理士等に相談し総合的にアドバイスを貰いましょう。

離婚による名義変更のポイント

離婚前と離婚後、どちらで名義変更すべきか

離婚に伴い名義変更を検討される場合、離婚前がいいのか離婚後に名義変更するのがいいのかとのお問い合わせいただくことがあります。

離婚前後で大きく変わってくるのは贈与税です。

離婚届け提出前に名義変更する場合は通常「贈与」になります。贈与の場合は贈与税が原則かかります。

結婚20年以上であって自宅の場合には配偶者控除の利用も可能ですので、配偶者控除の範囲内であれば離婚前であっても贈与税はかかりません。ただし、申告手続きは必須です。

離婚後の財産分与として名義変更する場合は、基本的には贈与税は課税されません。

婚姻期間などにもよりますが、一般的には離婚後に手続きされたほうが贈与税の心配は少なく名義変更できる場合が多いかと思われます。

離婚前の贈与の場合は課税がありませんが、離婚後の財産分与の場合は、購入時より財産分与の時点でご自宅が値上がりしている場合に課税されます。

所得が発生しても、マイホームの特例を利用することで所得が控除できるケースもあります(最高3,000万円まで)。

重要:税金については誤ると多額の納税が必要になる場合もありますので、詳細については税理士に相談または税務署に確認してから進めることをお勧めいたします。

住宅ローンが残っている場合の離婚

住宅ローンが残っている場合、不動産の名義変更と合わせて住宅ローンも借換え等にて新所有者に変更されるのであれば特に問題ありませんが、既存の住宅ローンが残ったままで名義変更だけするには問題があります。

名義変更の手続きだけであれば、銀行の協力がなくても可能ですが、契約上の問題・リスクなどが生じます。住宅ローンが残っている場合は注意が必要です。

財産分与と詐害行為取消

債務を返済できなくなった債務者が、配偶者と離婚し、その債務者が所有する不動産を財産分与として配偶者に譲渡する場合、債権者は、財産分与を詐害行為として取消請求できるでしょうか。

財産分与は、原則として詐害行為取消の対象とはなりません。

分与した財産が不相当に過大で、財産分与という形を利用してなされた財産処分といえるような特別な事情がある場合は、不相当に過大な部分については詐害行為取消の対象となりうると考えられます。

夫婦間の名義変更のポイント

✓ 名義変更の方法(相続・贈与・財産分与)により費用・税金が異なる

✓ 相続の場合、誰の名義にするか慎重に判断が必要

✓ 子のいない夫婦は遺言書の作成が必須

✓ 離婚による名義変更は離婚後が贈与税の面で有利なケースが多い

✓ 住宅ローンが残っている場合は慎重な対応が必要

✓ 専門家(司法書士・税理士)への相談が重要

財産分与による名義変更の無料相談はこちら

離婚による名義変(財産分与)手続きまとめ

離婚に伴う財産分与としての不動産名義変更については、以下に詳細をまとめておりますのでご参照ください。

離婚・財産分与による不動産名義変更の手続きガイド(必要書類・費用・Q&A・流れ)

司法書士法人 不動産名義変更手続センター 代表

相続登記でお困りの方へ

相続による不動産名義変更(相続登記)の手続きに不安のある方は、以下のリンクをクリックしてください。

不動産名義変更・相続登記の手続き詳細まとめ

不動産名義変更・相続登記の手続きの詳細(費用、書類、期間、義務等)は以下をご参照ください。

司法書士への無料相談はこちら

不動産の名義変更や、相続登記、生前贈与、離婚(財産分与)、売買等に関する手続きについて、ご不明な点やご相談などございましたら、電話・相談フォーム・LINE等よりお気軽にお問合せください。

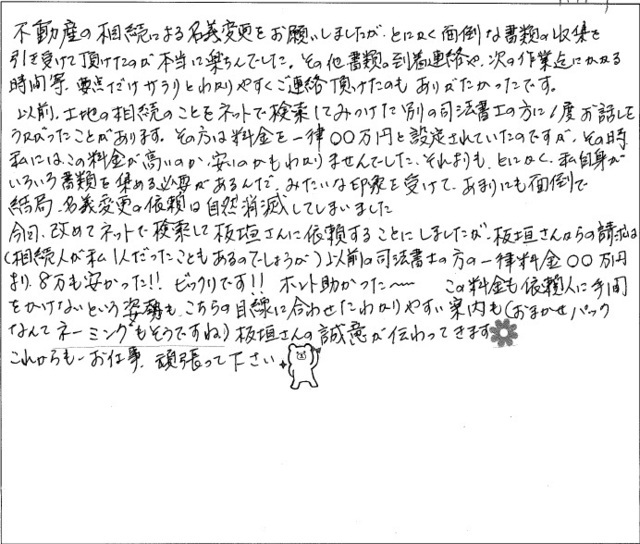

司法書士法人 不動産名義変更手続センター

【全国対応】【年間2000件を超える相談実績】【相談無料】

書類収集から申請まで面倒な作業はワンストップで全てお任せください!明確でシンプルな料金体系でお客さまをサポートいたします。

※お電話でのお問い合わせの場合、簡単な料金説明や手続きのご案内は、事務所スタッフが応対する場合があります。司法書士へ直接ご相談をご希望の場合は、その旨お伝えください。